Guide ultime du click and collect pour le paiement en magasin

Gratuit et pratique pour les clients, efficace et générateur d’opportunités pour les marchands, le click & collect a tout pour plaire !

Fintecture, solution de paiement par virement

Virement immédiat

Paiement mobile sans TPE

par Lien, Email, QR code, SMS

Collectez vos fonds efficacement

Offrez un délai à vos clients pros

Créditez facilement vos clients

Virement immédiat

Paiement mobile sans TPE

par Lien, Email, QR code, SMS

Collectez vos fonds efficacement

Offrez un délai à vos clients pros

Créditez facilement vos clients

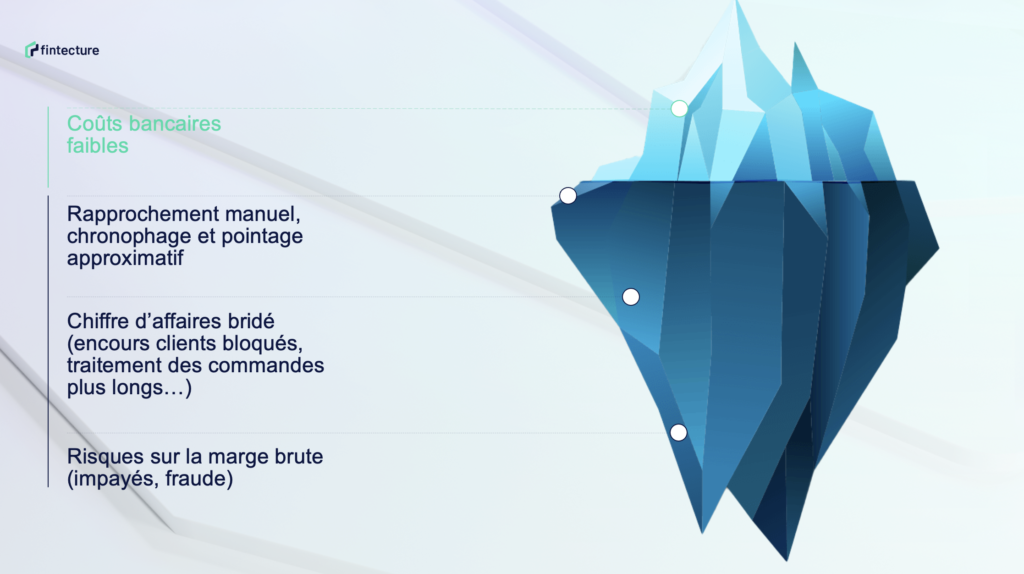

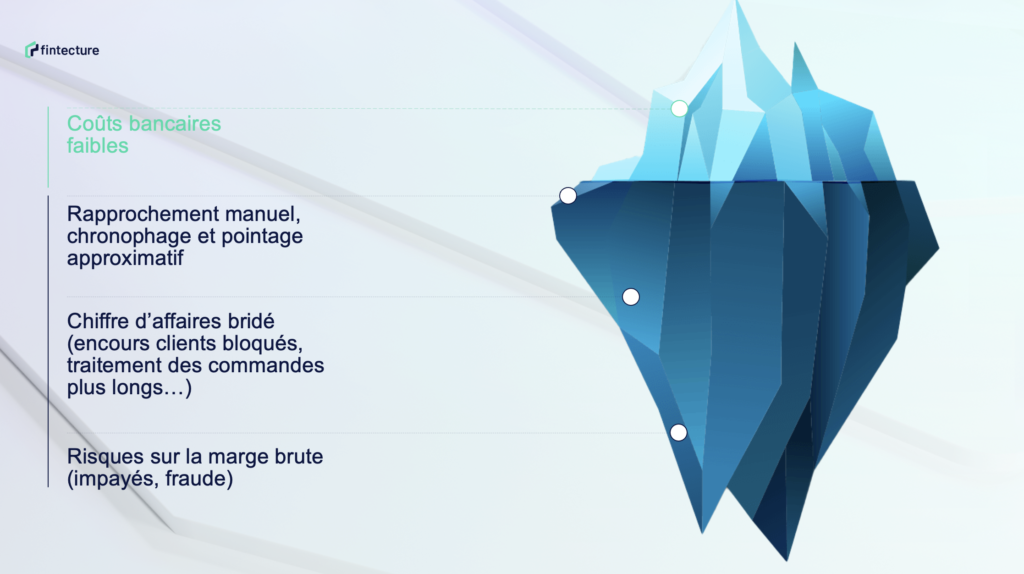

Pour beaucoup d’entreprises, le virement bancaire traditionnel (ou virement SEPA) est perçu comme une solution de paiement gratuite : aucune commission ni frais ne sont généralement appliqués sur les virements. Mais sont-ils vraiment neutres en matière de coûts ? Rien n’est moins sûr.

Si le virement bancaire traditionnel semble gratuit, son traitement engendre pourtant bel et bien des coûts cachés, souvent méconnus ou sous-estimés. Quels sont leurs impacts sur votre rentabilité ? Quelles solutions alternatives existe-t-il ?

Tous les détails dans cet article dédié.

En 2020, en France, le virement bancaire représentait 4 483 millions de transactions pour un montant de 32 713 milliards d’euros.

Ce moyen de paiement est particulièrement adapté pour encaisser les paiements dont le montant est élevé. Très utilisé en BtoB (90% de paiements en valeur), il est également proposé comme alternative au chèque ou à la carte bancaire en BtoC. En ligne, à distance ou en magasin, il permet de régler des paniers élevés qui sont souvent sources d’échecs de paiement en raison des plafonds carte bancaire.

Mais le virement bancaire traditionnel n’est pas aussi gratuit qu’il en a l’air. Il dissimule en effet de nombreux coûts cachés, liés notamment au traitement humain et manuel qu’il engendre.

L’encaissement d’un virement bancaire se fait en plusieurs étapes. Chacune d’elles peut impliquer une ou plusieurs personnes au sein de différents services.

Pour que vos clients puissent vous régler par virement, vous devez leur communiquer votre RIB qu’ils doivent ensuite enregistrer dans leur banque en ligne. L’ajout d’un nouveau bénéficiaire n’est pas instantané, un délai de validation est souvent nécessaire. Selon les banques, l’opération peut prendre jusqu’à soixante-douze heures.

Une fois que le client a effectué son virement, vous devez suivre vos comptes bancaires pour vérifier si vous avez bien reçu le paiement. Certains clients vous envoient parfois une capture d’écran pour confirmer que l’ordre de virement est bien parti. Toutefois, un virement bancaire classique étant révocable, il est plus prudent de contrôler par vous-même que vous avez bien été crédité.

Une fois le virement reçu, vous devez retrouvez la commande correspondante à partir des éléments présents dans le détail des opérations : la date, la valeur et la référence du virement. Si vous avez de la chance, votre client aura bien précisé la référence de sa commande dans l’objet du virement. Si ce n’est pas le cas, l’identification peut se transformer en véritable casse-tête. En effet, ces “virements mystère” génèrent des allers-retour entre la comptabilité, le service commercial et les clients. Ces processus particulièrement chronophages ralentissent la bonne exécution du service. Pour peu qu’il y ait un problème sur le paiement (erreur sur le montant, retard…), le temps passé est encore plus important !

Une fois le virement identifié, vos équipes comptables effectuent les rapprochements et modifient le statut de la commande dans votre ERP ou dans le back-office de votre site. Le plus souvent, cette opération est manuelle et nécessite d’utiliser différentes interfaces. Une fois ces opérations effectuées, vous pouvez lancer la préparation de la commande (dans le cadre d’un produit) ou permettre à votre client d’accéder à sa prestation (dans le cadre d’un service).

En définitive, le traitement d’un virement bancaire classique s’apparente à celui du chèque. Malgré la digitalisation de l’opération, il s’accompagne de nombreuses tâches manuelles qui ne sont pas sans conséquences pour vous et vos équipes :

Un coût humain important

Mis bout à bout, tous ces traitements sont coûteux en temps/homme. Avez-vous déjà fait le calcul ? Estimez le temps passé par vos équipes sur chaque virement (comptabilité, commercial, ADV…). Puis multipliez le par leurs salaires chargés et par le nombre de virements bancaires que vous traitez.

Un risque d’erreur

Qui dit traitement manuel dit risque d’erreur. Les erreurs peuvent venir de vos clients, par exemple s’ils saisissent un mauvais montant. Vous devez alors les relancer en cas de paiement incomplet ou de retard. En cas de trop perçu, vous devrez leur faire un avoir ou leur proposer un remboursement. A vous alors de récupérer leur RIB et de procéder au virement !

Une baisse de productivité

Autre point sous-estimé : les étapes présentées précédemment viennent interrompre vos équipes dans leur quotidien et réduisent de fait leur productivité. Décomposées, elles prennent peut-être 2, 5, 10 ou 15 minutes. Mais elles viennent interrompre vos équipes dans leur travail quotidien. Difficile de les grouper en fin de journée ou une fois par semaine car le traitement des commandes (et donc la satisfaction de vos clients) dépend de votre réactivité. S’il est difficile d’estimer le coût de ces “coupures”, cet élément doit néanmoins intégrer votre réflexion sur l’impact des virements dans votre organisation.

Des délais de traitement impactant votre trésorerie

La plupart des paiements par virement bancaire ne sont pas immédiats. Les délais d’encaissement viennent augmenter votre DSO (Days Sales Outstanding) et impacter vos besoins en trésorerie. Ces problématiques de cash management ne sont pas neutres, notamment les entreprises qui ont besoin d’un fonds de roulement important. Financer son BFR est parfois nécessaire et a un coût.

Nous vous invitons à lire notre article dédié à ce sujet.

Une expérience client dégradée

Lorsqu’un client souhaite régler par virement bancaire, il doit passer par sa banque en ligne. Son expérience d’achat est donc interrompue. Cette rupture peut impacter la vente, notamment dans le cadre d’une vente en ligne. Une baisse du taux de conversion a de réels impacts sur votre chiffre d’affaires et sur votre coût d’acquisition client.

On ne le dira jamais assez : quelle que soit votre cible ou votre activité, l’expérience client est clé ! Si vous travaillez en BtoB, ne négligez pas vos parcours d’achats. En effet, 83% des acheteurs BtoB privilégient le canal online pour leurs commandes et 2/3 d’entre eux se disent déçus par l’expérience de commande en ligne (source : Fevad).

Des encours clients bloqués

Si vous travaillez avec une clientèle professionnelle, vous offrez probablement des encours à vos clients. Ces derniers vous paient à 30 ou 60 jours et procèdent le plus souvent au paiement par virement bancaire. Cependant, le temps de traitement de leur virement (par la banque puis par vos équipes) prolonge leur encours. Ce dernier n’est libéré qu’une fois les fonds sur votre compte. Si, entre-temps, vos clients atteignent le montant maximum de leur encours, ils seront bloqués pour leurs futures commandes. Outre l’impact sur votre BFR, vous risquez de rater des ventes.

En mettant en place une solution de Virement Immédiat, vous permettez à vos clients professionnels de libérer plus rapidement leurs encours et vous favorisez ainsi le réachat.

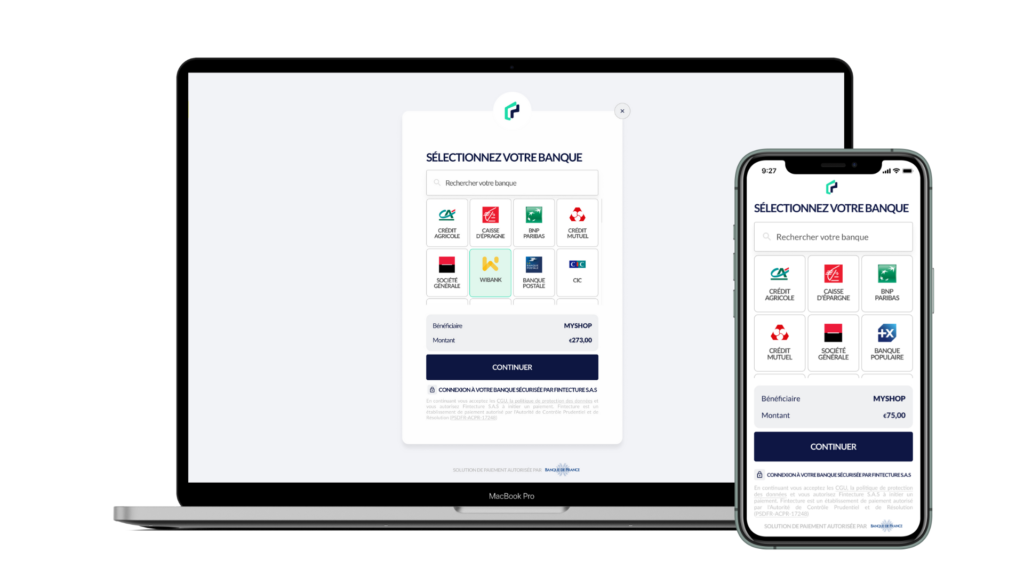

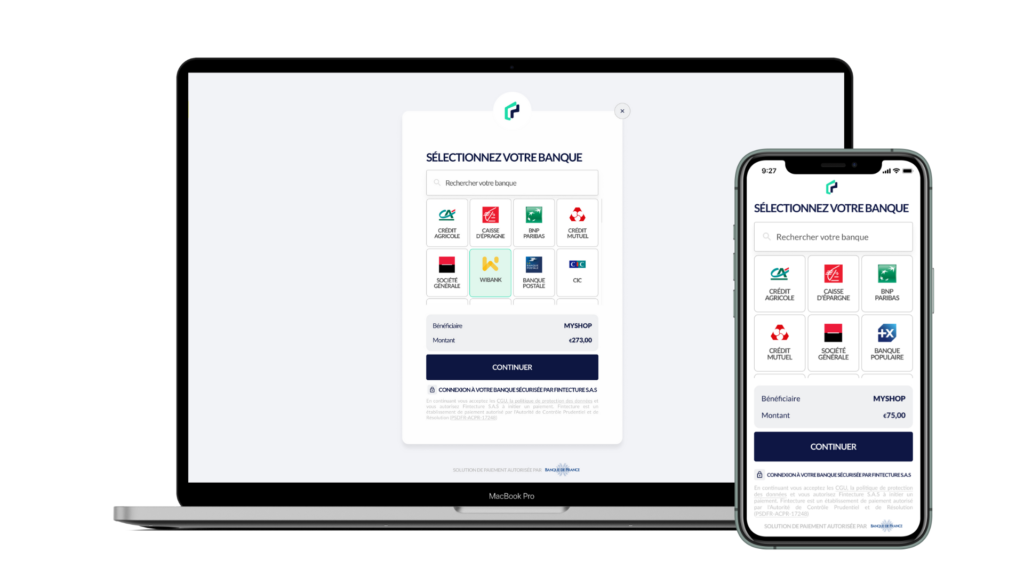

Quelles solutions alternatives existe-t-il pour continuer à accepter les paiements par virement ? Fintecture a développé une plateforme de paiement en ligne qui se substitue aux virements bancaires “classiques”. Nos solutions vous permettent de collecter des paiements de compte à compte sans les contraintes du virement traditionnel.

Pour cela, nous avons développé 2 modes de paiement complémentaires :

Grâce à ces solutions, vous bénéficiez de tous les avantages du paiement par virement sans en subir les contraintes.

Une expérience de paiement sans couture pour vos clients

Avec le virement immédiat Fintecture, vos clients peuvent payer par virement de manière simple et sécurisée. Ils n’ont plus besoin de saisir votre IBAN, le montant et la référence de la commande. Tout est pré-rempli. Le paiement se fait en ligne via la plateforme de paiement Fintecture.

Une information en temps réel sur le statut de chaque paiement

Vous n’avez plus besoin de passer par votre banque pour savoir si vous avez été payé.

Que votre client paie par Virement Immédiat ou par Virement Intelligent, vous retrouvez le statut et l’historique de chaque paiement dans votre back-office Fintecture. Si vous utilisez un CMS, le statut des commandes se met à jour automatiquement. Nos solutions sont également disponibles chez différents ERP et logiciels de facturation (Odoo, Libeo, Pennylane…)

Une réconciliation simplifiée

Quel que soit le type de virement choisi par votre client (Virement Immédiat ou Virement Intelligent), le rapprochement se fait automatiquement et en temps réel.

Pour un virement immédiat, nous nous basons sur la référence de la commande que vous nous transmettez (exactement comme pour un paiement par carte bancaire).

Dans le cadre d’un virement bancaire intelligent, nous créons un IBAN personnalisé pour chacun de vos clients. Ce VIBAN nous permet d’identifier et de suivre le paiement. Couplé à notre intelligence embarquée, il permet d’automatiser la réconciliation, en détectant la commande initiale, les trop-perçus ou les paiements insuffisants.

Un DSO réduit

Grâce au Virement Immédiat, vous êtes crédité plus rapidement que par virement bancaire classique. Vous réduisez ainsi vos délais de paiement (gain moyen de 3 jours) et sécurisez votre trésorerie.

Un moyen de paiement multi-canal

Fintecture est une solution de paiement qui répond à tous les cas d’usage :

En définitive, le choix d’une solution de paiement ne doit pas se faire uniquement sur des critères de prix. C’est bien sûr un élément à prendre en compte mais la réflexion doit être globale. Elle doit intégrer d’autres critères comme l’expérience client, le taux de conversion et l’impact du traitement des paiements pour vos équipes.

Porté par la DSP2, le paiement de compte à compte est en train de devenir aussi incontournable que la carte bancaire. La preuve en est : certains clients de Fintecture ont supprimé le virement bancaire “classique” pour faire passer l’intégralité de leurs virements via notre plateforme.

3200,00 €

PRÊT À CHANGER DE SYSTÈME ?

1799,99 €

L’avenir du paiement est là :

rejoignez le mouvement !

249,99 €

Gratuit et pratique pour les clients, efficace et générateur d’opportunités pour les marchands, le click & collect a tout pour plaire !

Tous les ans, 56 milliards d’euros de factures restent impayés selon la Coface, cela correspond à 2 % du PIB français. Les factures impayées sont la 1ʳᵉ cause de faillite en France.

Il est normal de trouver énormément d’agences qui vous proposent leurs services, mais en laquelle avoir confiance pour la création ou le développement de votre boutique e-commerce ?