Comment supprimer les paiements par chèque ?

Découvrez comment réduire ou supprimer les paiements par chèque en ligne et en magasin grâce au virement immédiat.

Fintecture, solution de paiement par virement

Virement immédiat

Paiement mobile sans TPE

par Lien, Email, QR code, SMS

Collectez vos fonds efficacement

Offrez un délai à vos clients pros

Créditez facilement vos clients

Virement immédiat

Paiement mobile sans TPE

par Lien, Email, QR code, SMS

Collectez vos fonds efficacement

Offrez un délai à vos clients pros

Créditez facilement vos clients

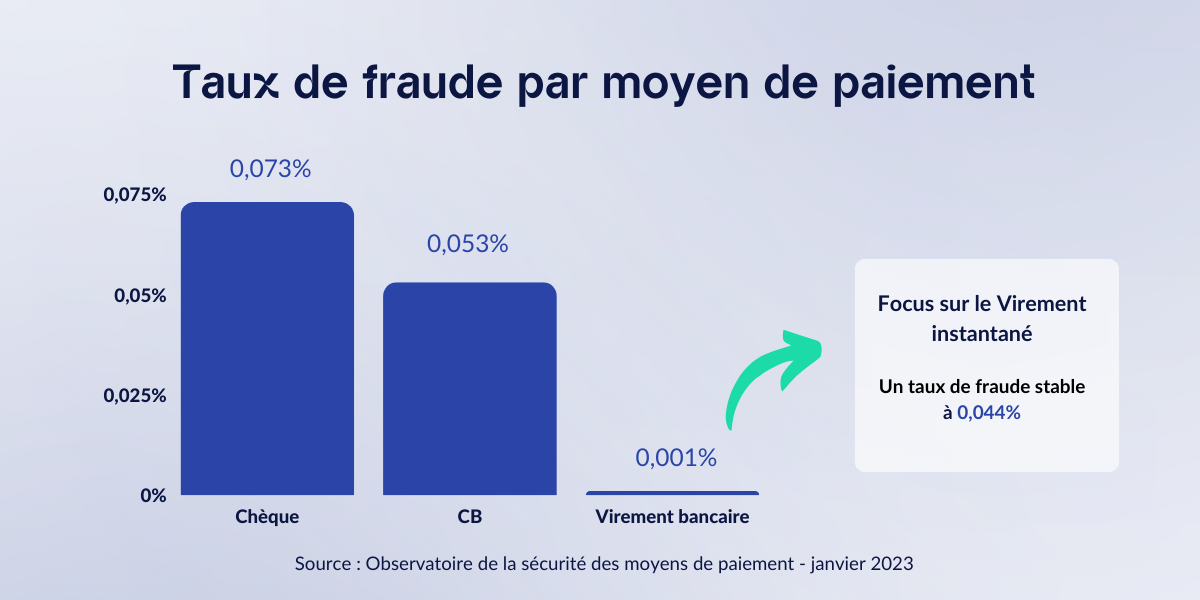

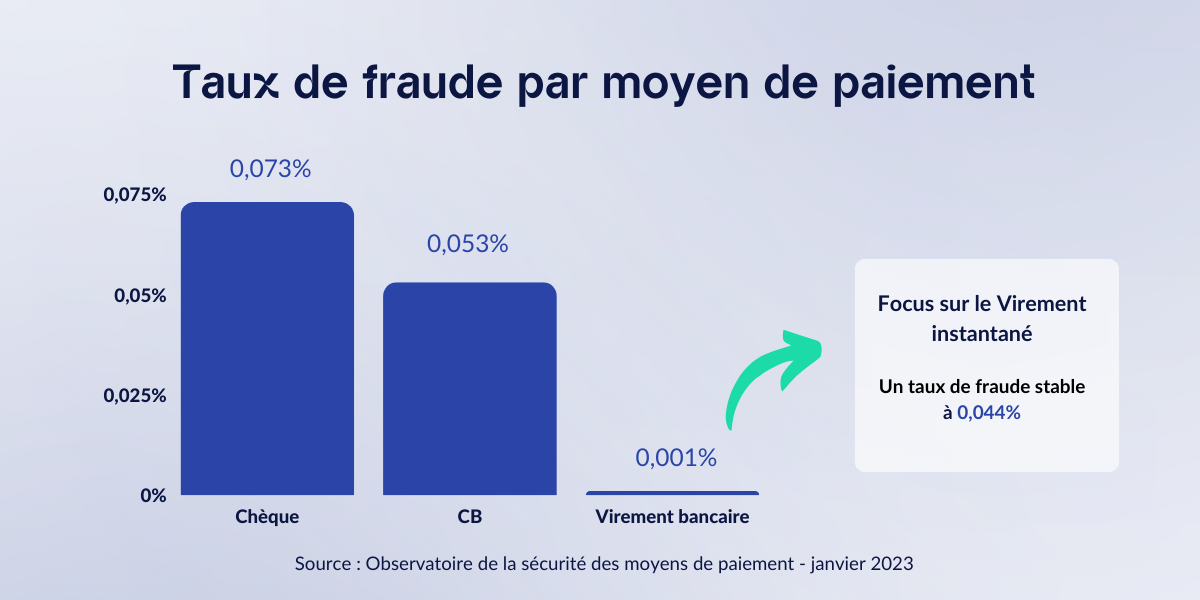

Le virement est réputé être l’un des modes de paiement les plus sécurisés. Cependant, le risque zéro n’existe pas dans le paiement. Si les solutions de virement sont “techniquement” sécurisées, les fraudeurs pratiquent désormais une fraude dite “sociale” en manipulant leurs victimes.

Toutes les réponses dans cet article dédié à la lutte contre la fraude.

C’est un fait. Le virement bancaire est l’un des moyens de paiement les plus sécurisés. Il requiert une authentification forte (code unique à saisir, empreinte digitale ou faciale) au moment de la validation du paiement.

De plus, le virement est soumis aux filtres anti-fraudes puissants mis en place par les établissements bancaires.

Autre point important : les virements SEPA sont irrévocables. Une fois les fonds transférés, le virement ne peut pas être annulé. Cette règle s’applique aussi bien aux virements traditionnels qu’aux virements réalisés par initiation de paiement, tels que le Virement Immédiat de Fintecture.

Mais est-ce suffisant pour protéger les consommateurs et les marchands du risque de fraude ?

Les paiements par virement n’échappent pas aux tentatives de fraude. On note d’ailleurs une progression de la fraude au virement qui touche particulièrement les particuliers et petits professionnels, plus exposés à l’usurpation d’identité.

Les fraudeurs utilisent principalement deux techniques pour contourner les dispositifs d’authentification forte.

Dans cette méthode, le fraudeur se fait passer pour le conseiller bancaire de la victime. Il contacte la victime en prétendant par exemple qu’il a repéré des transactions suspectes sur son compte.

Il lui demande alors de valider l’annulation de ces transactions en validant en lui faisant en réalité valider une authentification forte pour un paiement frauduleux. Cette typologie de fraude représente 53% des montants fraudés par virement.

Dans cette approche, le fraudeur accède à la boîte e-mail de la victime. Il réinitialise les accès au compte de son opérateur téléphonique puis commande une nouvelle carte SIM qu’il se fait livrer. Avec cette nouvelle carte SIM, le fraudeur peut directement valider des paiements frauduleux grâce à l’authentification par SMS

Dans ces deux méthodes, la fraude n’est pas liée au moment de paiement en lui-même (il ne s’agit de failles techniques) mais bien à l’authentification forte nécessaire à la validation de la transaction.

Avec le déploiement du virement instantané, la banque doit valider le paiement en quasi temps réel. Dans le cadre d’un virement SCT classique, le délai entre l’envoi de l’ordre de virement et son exécution effective permet à la banque d’investiguer “manuellement” sur un paiement suspicieux. Dans le cas d’un virement instantané, elle ne peut plus faire de vérifications asynchrones et ne peut donc pas annuler le virement.

Ces changements ont 2 conséquences selon les politiques de chaque banque :

En cas de fraude, la banque de la victime contacte la banque du marchand pour demander l’annulation de la commande et le remboursement du paiement. C’est ce qu’on appelle un “recall”, pour renvoyer les fonds au payeur.

Comme le virement est irrévocable, le marchand est protégé et n’a aucune obligation d’accepter ces demandes de recall.

Cependant, refuser un recall peut avoir des conséquences indésirables, notamment :

Par ailleurs, la multiplication des demandes de recall engendre une charge de travail supplémentaire pour les marchands. Chaque demande nécessite une étude précise et mobilise plusieurs services (Service Client, Trésorerie…). En cas d’attaques répétées, cette situation peut rapidement devenir ingérable.

Afin de compléter les dispositifs déjà mis en place par les établissements bancaires, Fintecture a développé deux outils complémentaires pour détecter puis bloquer les transactions frauduleuses.

Le Transaction Monitoring System est une surveillance continue et en temps réel de toutes les transactions traitées par Fintecture. En tant qu’établissement de paiement, Fintecture a l’obligation de mettre en place un tel système mais est allé bien plus loin que les exigences réglementaires.

Le TMS intègre des règles métiers complexes et est complété par une équipe dédiée, des processus internes d’intervention rapides auprès des marchands et ainsi que la méditation avec les banques.

Ce dispositif examine les données qui ont trait à l’usurpation d’identité, au comportement du payeur et son empreinte digitale. Ce sont plus de 60 règles métier, adaptées à chaque secteur d’activité, qui sont analysées en temps réel pour identifier les transactions suspicieuses.

La mutualisation des données et la puissance de notre réseau sont une véritable valeur ajoutée, renforçant considérablement la performance de l’algorithme. Ainsi, un fraudeur identifié chez un marchand du réseau est automatiquement identifié chez tous les marchands Fintecture. Plus le TMS score de paiement, plus il s’améliore.

En cas d’alerte, notre service client informe proactivement le marchand et l’accompagne pour prendre avec lui les bonnes décisions.

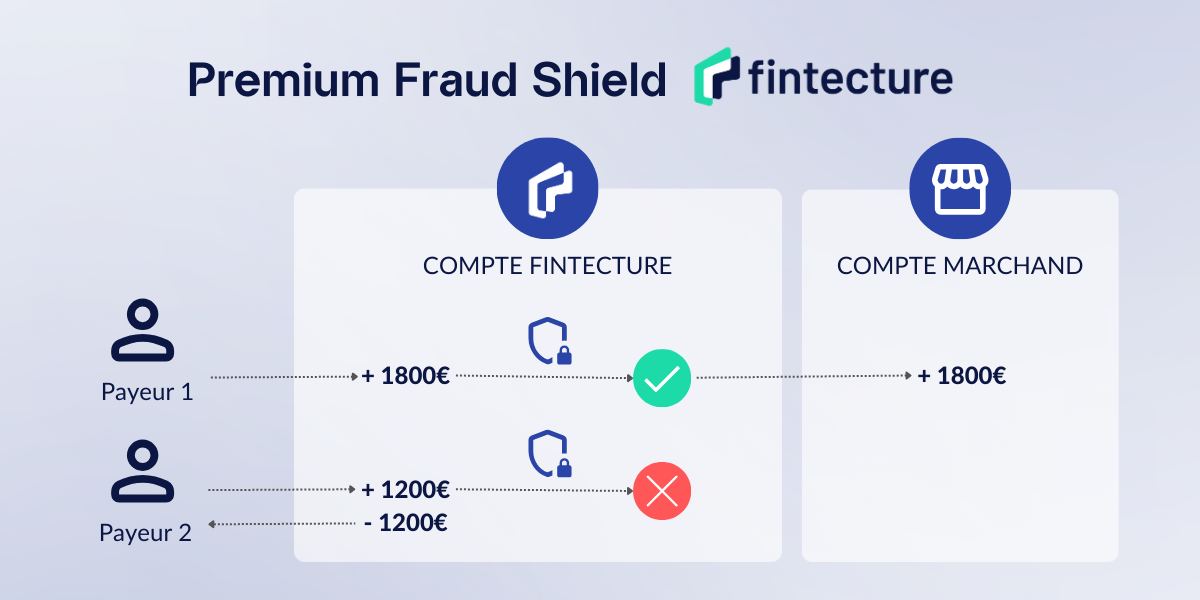

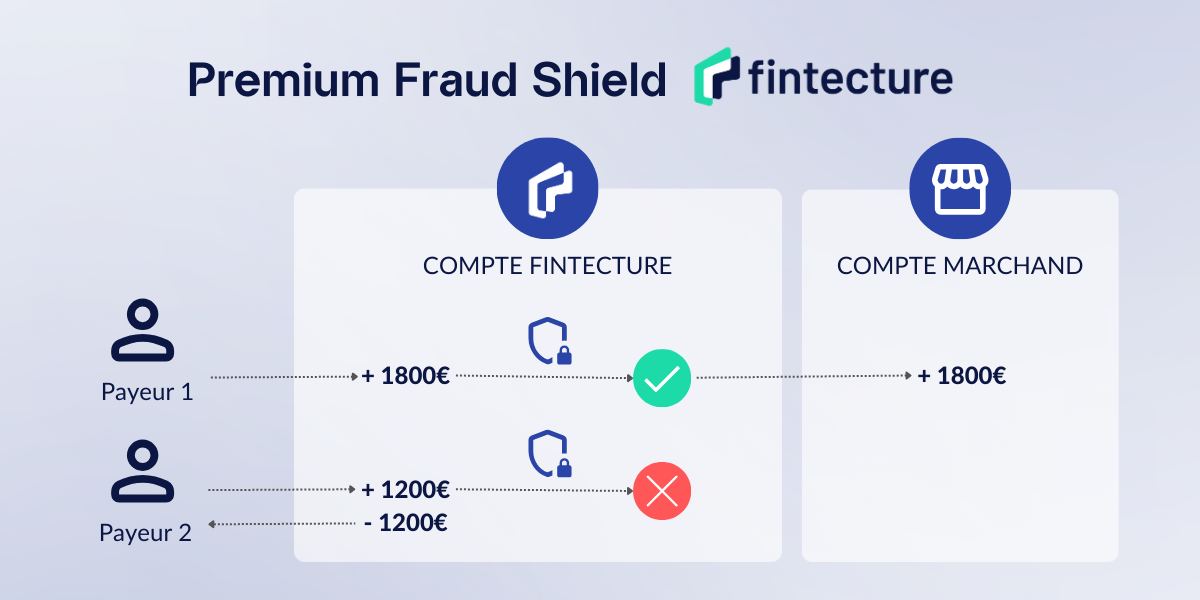

Afin d’aller encore plus loin dans la lutte contre la fraude, Fintecture a créé un outil unique sur le marché qui bloque proactivement les transactions frauduleuses : le “Premium Fraud Shield”.

Ainsi, lorsqu’une fraude est détectée, Fintecture est en capacité de bloquer proactivement le paiement en renvoyant automatiquement le virement vers le compte de l’émetteur. Le paiement et la commande ne sont donc pas validés. Ainsi, le marchand ne reçoit pas les fonds et n’est plus confronté aux demandes de recall.

Véritable deuxième ligne de défense, ce dispositif s’adresse spécifiquement aux grands comptes et aux marchands particulièrement touchés par la fraude. Nos équipes travaillent avec chacun pour définir des règles personnalisées afin de trouver le bon équilibre entre l’exposition aux risques et le taux de conversion souhaité.

Aussi sécurisés soient-ils, les paiements par virement n’échappent pas à la fraude. Afin d’assurer la protection des consommateurs et des commerçants, le régulateur demande aux établissements de paiement de mettre en place des mesures de prévention. Mais Fintecture est allé bien plus loin en développant un double dispositif qui protège efficacement ses clients des conséquences des demandes de recall.

Dans un contexte où les paiements par virement instantané vont devenir la norme, de tels dispositifs deviennent cruciaux pour profiter de tous les avantages des paiements par virement au sein d’un environnement sécurisé.

Fintecture s’engage dans la lutte contre la fraude en développant des dispositifs efficaces mais également en s’impliquant au sein d’associations et de groupe de travail qui oeuvrent pour la sécurisation des paiements : CNMP (Comité national des moyens de paiement), AFEPAME (Association des Établissements de Paiement et de Monnaie Électronique), ETPPA (European Third-Party Provider Association).

3200,00 €

PRÊT À CHANGER DE SYSTÈME ?

1799,99 €

L’avenir du paiement est là :

rejoignez le mouvement !

249,99 €

Découvrez comment réduire ou supprimer les paiements par chèque en ligne et en magasin grâce au virement immédiat.

Découvrez les coûts cachés des virements bancaires classiques et les alternatives pour simplifier vos encaissements.

Découvrez nos recommandations et conseils pour l’accompagnement de vos clients et de vos équipes dans l’utilisation de nos solutions.